କ୍ରେଡିଟ କାର୍ଡ଼

|

| ବ୍ୟକ୍ତିଗତ ଅର୍ଥବ୍ୟବସ୍ଥା |

|---|

| ବାକି · ଋଣ |

| ନିଯୁକ୍ତି ଚୁକ୍ତି |

| ଅବସର |

| ପେନ୍ସନ ବଜେଟ ଏବଂ ନିବେଶ |

| ଆହୁରି ଦେଖନ୍ତୁ |

| ଆର୍ଥିକ ସେବାଗୁଡ଼ିକର ଏକ ଅଂଶ | ||||

| ବ୍ୟାଙ୍କିଙ୍ଗ | ||||

|---|---|---|---|---|

|

ବିଭିନ୍ନ ପ୍ରକାରର ବ୍ୟାଙ୍କ

|

||||

|

||||

|

ଅର୍ଥ ସ୍ଥାନାନ୍ତରଣ

|

||||

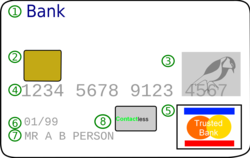

କ୍ରେଡିଟ କାର୍ଡ଼ ବା ବାକି କାର୍ଡ ଏକ ଛୋଟ ପ୍ଲାଷ୍ଟିକ କାର୍ଡ ଅଟେ । ଏହି କାର୍ଡଦ୍ୱାରା ଜିନିଷପତ୍ର କିଣିଲେ ଆଗ ପଇସା ଦେବାକୁ ପଡେନାହିଁ । ପ୍ରଥମେ ବାକିରେ ଏହି କାର୍ଡ଼ଧାରୀ ଜିନିଷ କିଣି ପରେ ଏହାର ମୂଲ୍ୟ ଦେଇପାରିବେ ।[୧] ଏହି କାର୍ଡଦ୍ୱାରା ଏଟିଏମ କିମ୍ବା ବ୍ୟାଙ୍କରୁ ନଗଦ ଅର୍ଥ ମଧ୍ୟ ଉଠାଯାଇ ପାରେ । କିଣିଥିବା ଜିନିଷର ପଇସା ସଠିକ ସମୟରେ ଦେଇନପାରିଲେ ଉଚ୍ଚ ହାରରେ ସୁଧ ସହିତ ମୂଳ ଦେବାକୁ ପଡ଼ିଥାଏ ।[୨]

ଅବଲୋକନ

[ସମ୍ପାଦନା]ଆଜିକାଲିକାର ଜୀବନଶୈଳୀରେ କ୍ରେଡିଟ କାର୍ଡ଼ ଏକ ଆବଶ୍ୟକତା ହୋଇଗଲାଣି । କିଣାକିଣିଠାରୁ ଆରମ୍ଭକରି କୌଣସି ଜରୁରୀ କାର୍ଯ୍ୟପାଇଁ ଲୋକେ କ୍ରେଡିଟ କାର୍ଡ ଉପଯୋଗ କରିବାକୁ ପସନ୍ଦ କରୁଛନ୍ତି, କିନ୍ତୁ ଗୋଟିଏ ପକ୍ଷରେ ଏହା ଲୋକଙ୍କପାଇଁ ଅନେକ ସୁବିଧା ଆଣିଦେଉଥିଲାବେଳେ ଅନ୍ୟପକ୍ଷରେ ଠିକସେ ବ୍ୟବହାର ନକଲେ ବ୍ୟବହାରକାରୀଙ୍କର କ୍ଷତି ମଧ୍ୟ କରିଥାଏ ।

ଜାଣିବା ଶବ୍ଦ

[ସମ୍ପାଦନା]କ୍ରେଡିଟ କାର୍ଡ ନେବା ସମୟରେ ଏହାର ସର୍ତ୍ତ ଏବଂ ନିୟମଗୁଡ଼ିକୁ ଧ୍ୟାନର ସହିତ ପଢ଼ିବା ଉଚିତ । କିଛି ଗୁରୁତ୍ୱପୂର୍ଣ୍ଣ ଶବ୍ଦାବଳୀ ନିମ୍ନରେ ଦିଆଗଲା: [୩][୪]

- ପ୍ରାରମ୍ଭିକ ଏବଂ ବାର୍ଷିକ ଆୟ

କିଛି ଉଚ୍ଚ ଦର ବିଶିଷ୍ଟ କ୍ରେଡିଟ କାର୍ଡ଼କୁ ଛାଡ଼ିକରି ଅନେକ କାର୍ଡ ନିଃଶୁଳ୍କ ହୋଇଥାଏ । କିଛି କାର୍ଡ ଆଜୀବନ ନିଃଶୁଳ୍କ ମଧ୍ୟ ହୋଇଥାଏ ।

- ବକେୟା ରାଶି ହସ୍ତାନ୍ତରୀକରଣ

କିଛି ଗ୍ରାହକ କ୍ରେଡିଟ କାର୍ଡ଼କୁ ଅଳ୍ପ ସମୟ ପାଇଁ ଋଣ ହିସାବରେ ଉପଯୋଗ କରିବାକୁ ନେଇଥାନ୍ତି । ଯେବେ ଗ୍ରାହକ ଋଣର ସୁଧ ଦେଇପାରନ୍ତି ନାହିଁ ତେବେ ବକେୟା ରାଶିକୁ ଅନ୍ୟ ଏକ କାର୍ଡ଼ରେ ହସ୍ତାନ୍ତରଣ କରିଲେ କିଛି ଦିନପାଇଁ ଆଦୌ କିମ୍ବା କମ ସୁଧ ଦେଲେ ହୋଇଯାଏ । ଏହାକୁ ବକେୟା ରାଶି ହସ୍ତାନ୍ତରୀକରଣ କୁହାଯାଇଥାଏ ।

- ସୁଧ ହାର

ଯଦି କିଣାକିଣି କରିଥିବା ଜିନିଷର ମୂଲ୍ୟ ଠିକ ସମୟରେ ଦିଆଯାଏ ନାହିଁ ତେବେ ବ୍ୟାଙ୍କ ବାକି ଥିବା ଅର୍ଥରେ ସୁଧ ଲଗାଇଥାଏ । ସାଧାରଣତଃ ୨୮ରୁ ୩୬ ପ୍ରତିଶତ ବାର୍ଷିକ ସୁଧ ହାର ହୋଇଥାଏ । ଏବଂ ଏହା ବିଭିନ୍ନ କ୍ରେଡିଟ କାର୍ଡରେ ଭିନ୍ନ ଭିନ୍ନ ହୋଇଥାଏ । [୫]

- ୠଣ ଅବଧି

ସାଧାରଣତଃ ଋଣ ଅବଧି ସମାପ୍ତ ପରେ ସଠିକ ତାରିଖ ମଧ୍ୟରେ ପଇସା ଫେରସ୍ତ କରିଦେଲେ ସୁଧ ଦେବାକୁ ପଡ଼େନାହିଁ । ଏହି ଋଣର ଅବଧି ୨୧-୪୨ ଦିନ ମଧ୍ୟରେ ରହିଥାଏ । ଋଣ ପରିଶୋଧରେ ଯେତେ ବିଳମ୍ବ କରିବେ ସୁଧ ସେତେ ବଢ଼ି ବଢ଼ି ଚାଲିବ ।

- ୠଣ ସୀମା

ୠଣ ସୀମା, କ୍ରେଡିଟ କାର୍ଡ଼ରେ ଖର୍ଚ୍ଚ କରିହେଉଥିବା ସର୍ବୋଚ୍ଚ ପରିମାଣକୁ ବୁଝାଇଥାଏ । ଏହା ବ୍ୟବହାରକାରୀଙ୍କର ଆୟ ଉପରେ ନିର୍ଭର କରିଥାଏ । ଯାହାର ଆୟ ଯେତେ ଅଧିକ ତାଙ୍କର ସର୍ବୋଚ୍ଚ ସୀମା ସେତେ ଅଧିକ ହୋଇଥାଏ । ଏଭଳି ଲୋକେ ମାନନ୍ତି କି ଯେତେ ଅଧିକ ଖର୍ଚ୍ଚର ସୀମା ସେତେ ଭଲ । କିନ୍ତୁ, ଯେପର୍ଯ୍ୟନ୍ତ କ୍ରେଡିଟ କାର୍ଡ ଏତେ ଅଧିକ ଯାଏଁ ପ୍ରୟୋଗ କରୁନାହାଁନ୍ତି ଏଭଳି ଉପଦେଶ ବୃଥା ଅଟେ । କାର୍ଡ ଚୋରି ହୋଇଗଲେ ଏହା ଘାତକ ସାବ୍ୟସ୍ତ ହୋଇପାରେ ।

ଏକ ଉଦାହରଣ:[୬]

| ପ୍ରାରମ୍ଭିକ ଋଣ ସୀମା | ଦେଣନେଣ ମୂଲ୍ୟ | ଦେଣନେଣ ମୂଲ୍ୟ ମଞ୍ଜୁର ହେଲା? | ବାକିଥିବା ଋଣ ସୀମା |

|---|---|---|---|

| ୧୦,୦୦୦ | -୨୫୦୦ | ହଁ | ୭୫୦୦ |

| -୮୫୦୦ | ନାଁ | ୭୫୦୦ | |

| -୧୦୦୦ | ହଁ | ୬୫୦୦ |

- ଗ୍ରାହକ ସେବା

କିଛି ବର୍ଷ ପୂର୍ବେ ବ୍ୟାଙ୍କ ଏବଂ କ୍ରେଡିଟ କାର୍ଡ଼ ପାଇଁ ସେବା ଏତେ ବିକଶିତ ହୋଇନଥିଲା । କିନ୍ତୁ ଆଜିକାଲି ଗ୍ରାହକ ସେବା ବହୁ ଗୁରୁତ୍ୱପୂର୍ଣ୍ଣ ହୋଇଗଲାଣି । ଏଥିଯୋଗୁଁ ଭଲ ସମ୍ପର୍କ ଥିବା ବ୍ୟାଙ୍କଠାରୁ ହିଁ କ୍ରେଡିଟ କାର୍ଡ଼ ନେବା ଉଚିତ ।

- ପୁରସ୍କାର ଅଙ୍କ ଏବଂ ଅର୍ଥ ଫେରସ୍ତ

ସମସ୍ତ ବ୍ୟାଙ୍କ ଗ୍ରାହକଙ୍କୁ ପୁରସ୍କାର ଅର୍ଥ (କ୍ରେଡିଟ ପଏଣ୍ଟ) କିମ୍ବା ନଗଦ ପଇସା ଫେରାଇ (କ୍ୟାଶ ବ୍ୟାକ) ଆକର୍ଷିତ କରିବାକୁ ଚେଷ୍ଟା କରିଥାନ୍ତି । ଏଥିପାଇଁ ଯେଉଁ ଗ୍ରାହକମାନେ ନିୟମିତ ଭାବରେ କ୍ରେଡିଟ କାର୍ଡ ଉପଯୋଗ କରନ୍ତି ସେମାନଙ୍କୁ ଏହି ଯୋଜନାରେ ସାମିଲ କରିବା ଉଚିତ ।

- କିଣାକିଣିର ସୁବିଧା

ସ୍ୱଦେଶ ସହିତ ବିଦେଶରେ ମଧ୍ୟ କିଣାକିଣି ସୁବିଧା ଦେଉଥିବା କ୍ରେଡିଟ କାର୍ଡ ହିଁ ଏକ ଭଲ କାର୍ଡ଼ ହୋଇଥାଏ । ଅଧିକାଂଶ କାର୍ଡ ବିଭିନ୍ନ ବ୍ରାଣ୍ଡ, କମ୍ପାନୀ ସହିତ ସହବନ୍ଧ କରି ଗ୍ରାହକଙ୍କୁ ରିହାତି ପ୍ରଦାନ କରିଥାନ୍ତି । ଏଥିରେ ପେଟ୍ରୋଲ ପମ୍ପରେ ସରଚାର୍ଜ ଫେରେଇ ଆଣିବା ଆଦି ସାମିଲ ଅଟେ ।

ଧ୍ୟାନ ରଖନ୍ତୁ

[ସମ୍ପାଦନା]

କ୍ରେଡିଟ କାର୍ଡ଼ର ପ୍ରୟୋଗ ସହିତ କିଛି ଅନ୍ୟ କଥା ମଧ୍ୟ ଧ୍ୟାନ ରଖିବା ଆବଶ୍ୟକ ।

ପରିଶୋଧ ଇତିହାସ: କ୍ରେଡିଟ କାର୍ଡର ଖର୍ଚ୍ଚ ସୀମା ବଢାଇବା ପାଇଁ ଗ୍ରାହକଙ୍କର ଋଣ ପରିଶୋଧ ଇତିହାସ ଦେଖାଯାଇଥାଏ । ପରିଶୋଧରେ ଡେରି କଲେ କିମ୍ବା ସୀମାଠାରୁ ଅଧିକ ପରିମାଣରେ ଖର୍ଚ୍ଚ କଲେ ବିପଦର ଘଣ୍ଟି ସଦୃଶ ହୋଇଥାଏ । ଯଦି ବ୍ୟାଙ୍କକୁ ଲାଗେ କି ଗ୍ରାହକଙ୍କ ପରିଶୋଧ ଇତିହାସ ଭଲ ହେଉନାହିଁ ତେବେ ସେ ଖର୍ଚ୍ଚ ସୀମା କମେଇ ମଧ୍ୟ ଦେଇପାରିଥାଏ ।

ଋଣ: ପ୍ରାୟ ଲୋକ ବିନା ପର୍ଯ୍ୟାପ୍ତ କାରଣରେ ହିଁ ଋଣ ନେଇଯାନ୍ତି । ଏହା ତାଙ୍କର କାର୍ଡ଼ର ଇତିହାସରେ ବହୁତ ପାର୍ଥକ୍ୟ ଆଣିଥାଏ । ଅର୍ଥ ଯୋଜନାକାରୀମାନଙ୍କର ମତରେ ଯଦି କୌଣସି ବ୍ୟକ୍ତି ନିଜର ମାସିକ ଆୟାର ୬୦%ରୁ ଅଧିକ ଋଣ ପରିଶୋଧରେ ଖର୍ଚ୍ଚ କରୁଛି ତେବେ ଏହା ଆଦୌନ ଭଲ ଲକ୍ଷଣ ନୁହେଁ । ଏଭଳି ବ୍ୟକ୍ତିଙ୍କୁ ବ୍ୟାଙ୍କ ଅଧିକ କ୍ରେଡିଟ ସୀମା ଦେଇନଥାଏ ।

- କ୍ରେଡିଟ କାର୍ଡ଼ ଯାଞ୍ଚ

ଉପଭୋକ୍ତା ତାଙ୍କର କ୍ରେଡିଟ କାର୍ଡ ରିପୋର୍ଟ ଥରକୁ ଥର ଯାଞ୍ଚ କରିବା ଉଚିତ । ଶେଷ ରାଶି ଜମା କରିଦେବାର ଅର୍ଥ ଏହି କି ତାଙ୍କର ଋଣ ବାଣ୍ଡ ହୋଇଗଲା । ଏହି ସମୟରେ ଭଲଭାବରେ ଯାଞ୍ଚ ପରଖ କରିନେବା ଉଚିତ କି ତାଙ୍କର ଖାତା ସମ୍ପୂର୍ଣ୍ଣ ଭାବରେ ଔପଚାରିକତା ଭାବରେ ବନ୍ଦ ହୋଇଯାଇଛି । ଏହାସହିତ ଧ୍ୟାନ ରଖିବା ଉଚିତ କି ନିମ୍ନୋକ୍ତ କୌଣସି କାରଣରୁ କ୍ରେଡିଟ ସୀମା କମ ମଧ୍ୟ ହୋଇପାରେ ଯଦି:

- କ୍ରେଡିଟ କାର୍ଡର ବିଲ ଠିକ ସମୟରେ ପରିଶୋଧ କରୁନାହାନ୍ତି

- ଖର୍ଚ୍ଚ ସିମଠାରୁ ଅଧିକ ଖର୍ଚ୍ଚ କରୁଛନ୍ତି

- ଦିଆଯାଉଥିବା କ୍ରେଡିଟ କାର୍ଡ ସୀମାର ପ୍ରୟୋଗ କରୁନାହାନ୍ତି

- କ୍ରେଡିଟ କାର୍ଡ ରିପୋର୍ଟ ଭଲ ନାହିଁ

ଆହୁରି ଦେଖନ୍ତୁ

[ସମ୍ପାଦନା]ଆଧାର

[ସମ୍ପାଦନା]- ↑ सुलिवान, अर्थर; स्टीवन एम शेफ़्रिन (२००३). इकोनॉमिक्स: प्रिंसिपल इन एक्शन. अपर सैडल रिवर, न्यू जर्सी 07458: पियर्सन प्रेन्टिस हॉल. pp. २६१. ISBN 0-13-063085-3. Archived from the original on 2016-12-20. Retrieved 2021-02-26.

{{cite book}}: Check date values in:|date=(help)CS1 maint: location (link) - ↑ Andrew Bloomenthal. "The Essentials with Credit Cards". Investopedia (in ଇଂରାଜୀ). Retrieved 2019-04-06.

- ↑ क्या आपने क्रेडिट कार्ड की शर्तें पढ़ीं?। जोश १८।ଛାଞ୍ଚ:हिन्दी चिह्न

- ↑ Landes, Luke. "Credit Card Basics: Everything You Should Know". Forbes (in ଇଂରାଜୀ). Retrieved 2019-04-06.

- ↑ बिना मांगे क्रेडिट कार्ड देने पर लगेगा जुर्माना । जोश १८।ଛାଞ୍ଚ:हिन्दी चिह्न

- ↑ "Credit Cards: What Are Credit Cards?". Investopedia (in ଇଂରାଜୀ). 2009-07-06. Retrieved 2019-04-06.

ବାହାର ଆଧାର

[ସମ୍ପାଦନା]- क्रेडिट व डेबिट कार्ड का विवेकपूर्ण प्रयोग(हिन्दी)

- क्रेडिट कार्ड का चयन करने हेतु कुछ सलाह (हिन्दी)

- क्रेडिट कार्ड से परेशान? करें नगदी का इस्तेमाल (हिन्दी)

- मोबाइल बन जाएगा क्रेडिट कार्ड(हिन्दी)

- क्रेडिट कार्ड घोटाला एवं ऑनलाइन क्रेडिट कार्ड प्रदर्शन के लिये टिप्स्[permanent dead link] (हिन्दी)

- क्या अब आपका क्रेडिट कार्ड/डेबिट कार्ड है पूरी तरह सुरक्षित? Archived 2009-08-16 at the Wayback Machine. (हिन्दी)